A história e os fundamentos do Venture Capital

O Venture Capital é um tema bastante comum quando falamos de ecossistemas de startups. Ele desempenha um papel fundamental nas histórias de unicórnios e big techs, mas também é central quando se trata do financiamento de deep techs, cuja sobrevivência requer mais tempo para ser comprovada e onde a escassez de recursos é ainda maior.

Apesar disso, a compreensão dos incentivos e das dinâmicas do Venture Capital é pouco clara para muitos fundadores e fundadoras. É por isso que o texto de hoje visa proporcionar mais clareza sobre a história e as dinâmicas envolvidas na tomada de decisões em VC. Confira!

A história do Venture Capital

No seu livro VC: An American History, o professor de Harvard Tom Nicholas apresenta um panorama histórico do desenvolvimento da indústria de Venture Capital nos Estados Unidos. O livro também serviu de base para este excelente texto sobre a história do Venture Capital escrito pelo pessoal da Open VC.

Antes de ser rotulado como “Venture Capital”, empreendimentos que exigiam capital de risco já existiam e tinham a mesma dinâmica dos VCs atuais. Isso pode ser observado no mercado de pesca de baleias do século XIX, como destacado pelo professor Nicholas. Era um mercado com uma distribuição assimétrica, onde um evento de grande retorno compensa todos os outros investimentos de menor sucesso.

O professor também aponta outros modelos da época, como a busca por ouro e petróleo, que tinham uma distribuição semelhante à do Venture Capital: uma longa lista de eventos sem sucesso, com alguns poucos eventos de sucesso, como a descoberta de uma grande jazida, que trazia retornos significativos. Todos esses movimentos de exploração se baseavam em grandes barões investindo seus recursos nos exploradores, vendo sua fortuna se multiplicar nos raros, mas super bem-sucedidos, eventos de sucesso.

No final do século XIX (1880-1890), a expansão da revolução industrial americana começou a ter seus primeiros registros de investidores formais apoiando empresas na busca por retornos robustos. É o caso do empresário J. P. Morgan e seus investimentos nas ideias de Thomas Edison, que vieram a se tornar retornos enormes com a General Electric. Para Nicholas, J. P. Morgan foi o primeiro grande investidor em tecnologia da história.

Após a Segunda Guerra Mundial, as empresas de tecnologia, especialmente na área de Semicondutores, iniciaram uma nova corrida de exploração de recursos nos Estados Unidos. A partir da gigante Fairchild Semiconductors, investida por Arthur Rock, nasceram muitas outras empresas na Califórnia, como Intel, Rheem e outras.

Arthur Rock mudava-se assim para a Califórnia e fundava o primeiro fundo de VC da Bay Area: o Davis & Rock, que captou US$5MM e retornou US$100MM para seus acionistas graças a investimentos em deep techs ligadas à eletrônica, como SDS (retornando +300x) e Teledyne (retornando 233x). Arthur também investiu na Apple, Intel e outras, sendo considerado um dos grandes nomes do Venture Capital no Vale do Silício.

Com as décadas de 1960-70 empurrando as grandes empresas de tecnologia e o mercado digital começando a penetrar em espaços corporativos e residenciais, grandes fundos surgiram, como Sequoia Capital, Greylock Partners, Kleiner Perkins e Bessemer Ventures. Os anos 90 trouxeram nomes como Google, Paypal, Amazon, Yahoo e Salesforce. Em seguida, a bolha “.com” chacoalhou o mercado, iniciando as duas últimas décadas em que os fundos se tornaram mais profissionais e passaram a ser um veículo de investimento para diversas organizações, como endowments universitários, fundos de pensão, fundos soberanos e fortunas de grandes famílias.

Do passado ao presente: incentivos e dinâmicas na tomada de decisão

Compreender o processo histórico de criação dos fundos de Venture Capital nos ajuda a entender a pedra fundamental da tomada de decisão em VC: apostamos em muitas empresas com potencial de extremo sucesso, colhemos frutos com uma ou outra empresa que devolve todo o investimento. Nessa dinâmica de tomada de decisão, o paper de Gompers et al. (2020), premiado como melhor paper do ano pelo Journal of Financial Economics, detalha uma série de decisões que envolvem o dia-a-dia de VCs.

Destacamos algumas:

- Fonte de novos negócios (deal flow): 30% por ação proativa dos fundos, 30% pela rede de contatos do fundo, 20% por recomendação de outros fundos, 10% por parte dos fundadores buscando os fundos, 8% por recomendação de empresas do portfólio e 2% por processos de pesquisas quantitativas (análise de dados de mercado para identificar potenciais investidas).

- Filtragem das empresas: 25% das empresas analisadas vai para uma reunião com os gestores do fundo; um terço dessas é filtrado para reunião com os sócios; metade das empresas que se reuniram com os sócios vão para a fase de Due Dilligence; em um terço desses casos há uma oferta de “termsheet”, onde temos a formalização do investimento em uma proposta com números e termos; por fim, 60% dos termsheets se traduz em investimentos concretos. Viu como é importante gerenciar a ansiedade? Os processos são rígidos e só podemos confiar quando o dinheiro está na conta mesmo.

- Fatores mais importantes na decisão: 47% dos fundos investigados defendem que o Time é o fator mais importante; 14% defende como prioritário o fit com as teses do fundo; 13% aponta para o Produto; 10% para o Modelo de Negócios; 8% para o Mercado; 6% para a Indústria/setor; 2% para a capacidade do fundo em agregar ao negócio; 1% para o Valuation.

- Distribuição dos retornos: 9% dão retornos acima de 10x, enquanto 12% retornam entre 5x e 10x; 19% apresentam retorno entre 1x e 2x; 24% são apontados como empresas em que o fundo perdeu seu dinheiro investido. É a famosa regra: cerca de 10% paga o investimento de todas as outras 90% investidas. 15% dos exits ocorre via IPO, 53% via fusões e aquisições (M&A), 32% não tem exit.

E por que isso importa para empreendedores?

Acima de tudo, é importante entender as dinâmicas de Venture Capital, como as expectativas de retornos, o alinhamento com as teses do fundo, a filtragem dos deals, entre outros. Para empreendedores, ficam alguns conselhos para quem busca o famoso “VC track”:

- Você está disposto a enfrentar a jornada de captação de uma nova rodada a cada 18-24 meses? Está disposto a aceitar a diluição da sua participação e as exigências de crescimento esperado? Normalmente, o VC Track é uma dinâmica de “make or break”, pois é melhor para o fundo acertar com um grande retorno em algumas empresas do que apostar em retornos baixos em todas. Você está disposto a correr o risco do make or break? Para muitas pessoas, um crescimento orgânico com outras fontes de investimento é uma opção mais saudável.

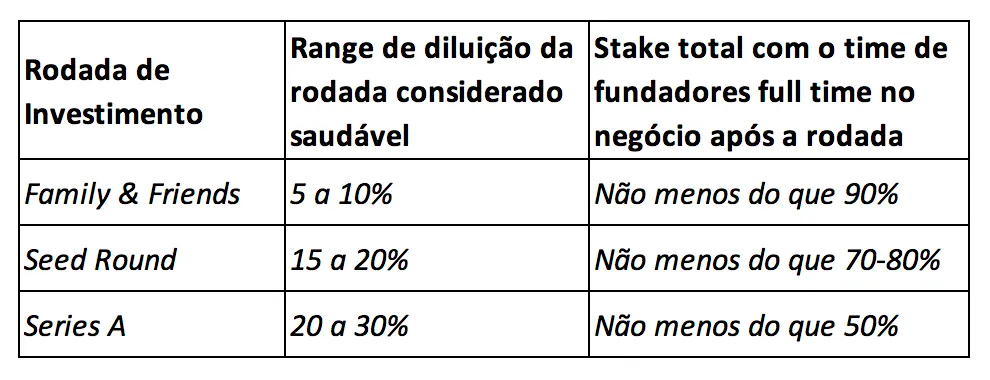

- Atenção às primeiras diluições! Como os fundos fazem muitas rodadas até chegar em um bom retorno em IPO ou M&A, uma diluição errada no começo da empresa (ex: +20% em uma primeira rodada de investimento) pode impedir futuros investidores de entrarem. Entende-se que os fundadores, juntos, precisam ter algo como 20-30% da empresa no momento do exit para continuarem incentivados a crescer na empresa. Uma grande diluição pode tirar o incentivo do fundador, que entregaria menos para a empresa. Sobre diluição, esse parâmetro escrito pelo pessoal da Canary funciona bem:

- A qualidade do cap table ou “lista de investidores no quadro da sociedade” é importante. Bons anjos, como ex-fundadores de grandes empresas ou pessoas estratégicas do mercado, ajudam a chamar a atenção de fundos, por exemplo. Por outro lado, alguns tipos de aceleradoras, investidores anjos, programas específicos podem passar as seguintes mensagens: “eu precisei ceder muito da minha empresa para aprender a empreender” / “eu não tenho uma rede relevante/que confia em mim para me ajudar a crescer o negócio” / “eu não consegui atrair os melhores recursos e acabei cedendo equity demais para pessoas erradas”. Muito cuidado com as primeiras captações! Elas podem se tornar um impeditivo em rodadas futuras.

Esperamos que este texto tenha servido como uma “Aula 101 de Venture Capital” e que tenha ajudado você a entender se o VC Track é para você. Caso seja, esperamos que ele também tenha auxiliado na tomada de decisões e na compreensão do outro lado da mesa.

Deixamos algumas recomendações de leituras abaixo. Se gostou do texto, não deixe de seguir a gente nas redes sociais – Linkedin e Instagram – para saber quando tem texto novo no ar! Because when you rock, #wyrock!

Links interessantes:

- A Brief History of Venture Capital

- Arthur Rock: Silicon Valley’s Unmoved Mover

- Diluição de Founders & Venda de Ações Secundárias

- How do venture capitalists make decisions?

Autor: Artur Vilas Boas – Pesquisador na USP em empreendedorismo e inovação (Linkedin)

Acabei de ler seu artigo e achei o blog muito interessante, tem muita informação que eu estava procurando. Contemplados !

Gostei do seu poste, existe muitos artigos em seu blog relacionado a este que acebei de ler gostei de seu blog. Meu blog: Veja aqui

Deus abençoe Extremamente interessante para os jovens estudantes e futuros empreendedores e cidadoes do amanhã