Venture Philanthropy: como um novo olhar para o investimento social pode alavancar a inovação brasileira

Venture Philanthropy – Um estudo da Aspen Network of Development Entrepreneurs (ANDE), chamado “Investimentos de Impacto no Brasil”, mostrou que em 2021, os investimentos de impacto no Brasil totalizaram R$ 18,7 bilhões, volume 60% maior em relação ao levantamento do ano anterior (R$ 11,5 bilhões). Com o aumento do interesse por ações que envolvam a pauta ESG, é esperado que uma quantidade ainda maior de investimento seja direcionada para esse setor.

Contudo, a mesma pesquisa mostrou que a maior parte dos investidores espera taxa de retorno de mercado, o que aponta para a ausência de capital paciente. Ou seja, de um lado temos capital voltado para investimentos de impacto aguardando negócios maduros para serem alocados, enquanto do outro temos negócios em fases iniciais que precisam de suporte para amadurecerem.

Como podemos construir essa ponte? Um caminho possível é o Venture Philanthropy (VP), abordagem de investimento que prioriza o impacto social e ambiental sobre o retorno financeiro. Convidamos você a mergulhar no mundo do VP, neste artigo.

O que é Venture Philanthropy?

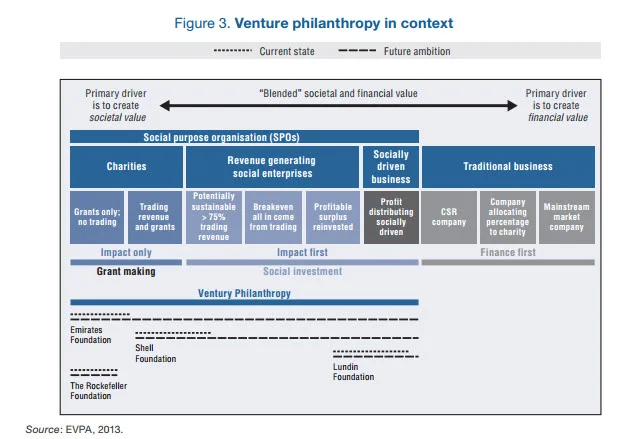

Segundo a European Venture Philanthropy Association (EVPA), rede europeia de investimento para impacto, Venture Philanthropy é uma abordagem de alto envolvimento e longo prazo, em que um investidor apoia organizações com propósito social para maximizar o impacto socioambiental. O conceito tem origem nos EUA em meados da década de 1990 e foi influenciado por filantropos oriundos do mercado de Venture Capital.

O modelo possui características do Venture Capital para impulsionar negócios dedicados às mudanças socioambientais. Contudo, conta com um grande diferencial: coloca o empreendedor ou negócio no centro, promovendo o investimento com foco principal no impacto.

Segundo a EVPA, o Venture Philanthropy trabalha para fortalecer as organizações sociais, fornecendo-lhes recursos financeiros e apoio não financeiro. Para isso, o modelo se apoia em três princípios:

- Financiamento personalizado: escolha dos instrumentos financeiros mais adequados para apoiar a organização. Por exemplo, doações, subvenções , dívida/empréstimo , capital próprio e instrumentos financeiros híbridos.

- Apoio Não Financeiro: serviços de apoio com valor agregado a fim de fortalecer a resiliência organizacional e a sustentabilidade financeira.

- Medição e Gestão de impacto: medição e gestão do processo de criação de impacto social/ambiental, a fim de maximizar e potencializar impacto.

Nesse sentido, o VP busca canalizar capital de risco na forma de doações e/ou investimento pacientes para o aumento da escala de ideias inovadoras que tenham impacto socioambiental. Um espaço que, anteriormente, não era ocupado nem pela filantropia, nem pelos investimentos tradicionais.

Tendências na América Latina

Um estudo, realizado pela Latimpacto a partir de entrevistas com mais de 180 pessoas em sete países, estabeleceu um conjunto de achados que marcam tendências no ecossistema nascente de investimento para impacto na América Latina. Confira:

- Um elo fundamental para o contínuo de capital

Ao estabelecer uma conexão no contínuo de capital, o investimento para impacto une filantropos tradicionais com investidores interessados em gerar impacto socioeconômico duradouro com suas intervenções. Ele também se conecta com práticas globais, como a filantropia estratégica, o investimento de impacto, os Princípios de Investimento Responsável e o atendimento dos critérios ESG (ambientais, sociais e de governança).

- Atores do ecossistema:

Organizações sem fins lucrativos lideram amplamente as iniciativas de investimento para impacto na região. Na Colômbia, todas as promotoras de casos selecionadas são constituídas nessa modalidade. E as fundações têm se posicionado como atores capazes de articular os setores público e privado nos diferentes países do estudo, além de assumir riscos para gerar impacto.

As empresas ou corporações estão cada vez mais interessadas em aprofundar sua participação nesse tipo de iniciativas, principalmente quando se relacionam com seu modelo de negócios ou contribuem para o fortalecimento das relações com seus públicos de interesse. Já a academia e o setor público ainda não aproveitaram a oportunidade de participar ativamente dessas discussões.

- Mudança de paradigma

Apostar nessas iniciativas implica uma mudança de mentalidade. Para os que vem da filantropia tradicional, é difícil pensar em uma iniciativa como um processo de investimento, já que não concebem as doações como investimento, mesmo quando visam retorno social. É preciso também fazer com que os investidores tradicionais conheçam instrumentos financeiros, como os de blended finance, que permitem reduzir o risco assumido por eles e, assim, ter a possibilidade de investir em organizações de propósito social (OPS) emergentes.

- Financiamento personalizados

As doações têm sido o mecanismo financeiro mais utilizado nos casos analisados pelo relatório, refletindo uma relação muito próxima com a atividade filantrópica tradicional. No entanto, em diversos casos, as doações costumam ser combinadas com outros tipos de mecanismos que vão da dívida ao capital acionário. Em muitos dos casos analisados, é evidente um interesse crescente por mecanismos de financiamento híbridos, visto que oferecem a possibilidade de adaptar o investimento à OPS (com ou sem fins lucrativos) ou visar reduzir o risco em diferentes etapas do processo a partir do olhar do investidor.

O Brasil se destaca por iniciativas que estão começando a fazer uso desses instrumentos. Em alguns países, como no México, as fundações ainda enfrentam barreiras legais para o uso de outros mecanismos de investimento que não as doações, o que coloca desafios para o desenvolvimento do investimento para impacto.

- Apoio não financeiro

Em alguns dos casos estudados no relatório, observou-se que esse tipo de apoio é tão ou mais importante que o financeiro e acaba sendo um diferencial em relação a outros modelos de investimento. Na maioria dos casos, esse apoio visa acompanhar e fortalecer a estratégia e/ou modelo de negócios das OPS. Entretanto, chama a atenção que apenas 17% dos investidores para impacto oferecem apoio para a gestão financeira, sendo este um fator determinante para o sucesso das OPS.

- Medição de impacto

Esse é outro dos pilares do investimento para impacto e, na região, é um dos desafios mais importantes da atualidade. Apesar dos mecanismos de acompanhamento e monitoramento estabelecidos em muitos dos casos estudados, não são fornecidos dados suficientes para reconhecer qual teoria da mudança está sendo implementada e se o impacto pretendido está sendo alcançado ou não.

- Estratégias de saída

Combinar uma estratégia de saída é importante, pois permite alinhar expectativas entre investidores para impacto e as OPS, bem como desenvolver um plano de trabalho bem delimitado. Além disso, ajuda a evitar o desenvolvimento de uma relação de dependência com o financiador inicial, pois a estratégia de saída obriga a OPS a buscar alternativas de financiamento.

Um novo olhar para o investimento social pode alavancar a inovação brasileira

Neste cenário, temos as deep techs. Ao nos aproximarmos do prazo da Agenda 2030 da ONU, é cada vez mais evidente a necessidade de traduzir as inovações científicas em soluções de mercado para se efetuar impactos positivos no planeta e nas populações.

Contudo, sob a ótica do investidor convencional, esses investimentos são menos atrativos devido à sua relação risco-retorno. Acontece que o desenvolvimento dessas soluções demanda um tempo mais longo de validação no mercado e início do ganho de escala, sem mencionar o risco tecnológico envolvido.

Outro desafio pode ser o perfil dos empreendedores de deep techs, frequentemente provenientes de laboratórios e ambientes acadêmicos, ao invés de serem “pessoas de negócios”, que são mais familiares aos investidores de Venture Capital. Por isso, o Venture Philanthropy pode ser uma excelente alternativa para apoiar esses negócios que são percebidos como de “alto risco”.

Para um futuro melhor

Na Wylinka, temos a visão de Prontidão x Potência na aplicação da ciência e tecnologia para a solução de problemas sociais e ambientais. Nesse entendimento, Prontidão refere-se a soluções tecnológicas imediatamente disponíveis para resolver problemas complexos no ecossistema de impacto, e Potência são tecnologias emergentes de base científica que estão em desenvolvimento acadêmico e têm potencial para enfrentar desafios futuros.

No livro “Negócios com Impacto Social no Brasil”, Marcel Fukayama fala sobre o potencial de disrupção dos negócios criados para atender a base da pirâmide (BoP). Ao abandonar a competição com as grandes empresas (que atendem consumidores que podem pagar), esses negócios criam inovações disruptivas, simplificando produtos e serviços para atender consumidores à margem do mercado. Dessa forma, o Venture Philanthropy é uma incrível forma de construção de futuro, uma vez que possibilita que mais iniciativas alcancem patamares elevados para impactar de forma positiva a sociedade.

Para saber mais sobre a relação da Venture Philanthropy e as deep techs, bem como outras inovações no campo de investimentos para apoiar os negócios baseados em ciência e tecnologia, acesse nosso e-book Investindo em Deep Techs.

Acabei de ler seu artigo e achei o blog muito interessante, tem muita informação que eu estava procurando. Contemplados !

Gostei do seu poste, existe muitos artigos em seu blog relacionado a este que acebei de ler gostei de seu blog. Meu blog: Veja aqui

Deus abençoe Extremamente interessante para os jovens estudantes e futuros empreendedores e cidadoes do amanhã